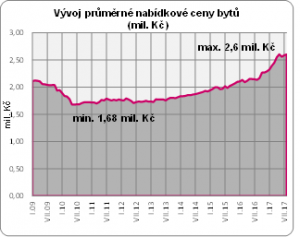

Průměrná nabídková cena bytů v srpnu vzrostla z červencových 2,59 na 2,6 mil. Kč. Průměrná cena se tak dostala na úroveň dosavadního – květnového - maxima (v červnu a červenci ceny bytů zaznamenaly mírnou cenovou korekci směrem dolů). Ceny bytů jakoby nyní přešlapovaly na místě a hledaly nový směr.

„Aktuální stagnace cen může souviset třeba i s tím, že měli lidé přes léto dovolenou a rozhodli se otázku bydlení řešit až na podzim. Významné bude jaro 2018. Pokud dojde k poklesu nabídkových cen v porovnání se stejným obdobím let 2016 a 2017, tak budeme moci konstatovat, že se trh s bydlením začíná ochlazovat. Poslední dva měsíce stagnace cen, ještě nemusí nic znamenat,“ říká Michal Pich, majitel realitního portálu RealityČechy.cz.

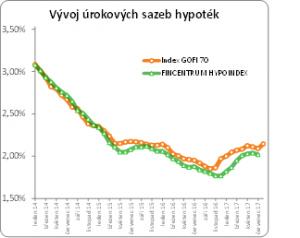

S ohledem na vysokou hladinu cen nemovitostí je pro většinu českých domácností velmi důležitým parametrem úroková sazba hypoték, skrze které si mohou vlastní bydlení pořídit. „Úrokové sazby hypoték jsou z dlouhodobého pohledu stále ještě velmi levné - hypotéku pokrývající méně než 80 % ceny nemovitosti lze stále ještě zařídit se sazbou pod 2 %, ale i v případě hypoték už je evidentní růstová tendence a další budoucí růst je nevyhnutelný. Bankám strmě roste cena peněz na vstupu a dosahuje úrovně 1. Q 2014, kdy se hypotéky nabízely se sazbou okolo 3 procent,“ říká Libor Ostatek, ředitel společnosti GOLEM FINANCE, která se specializuje na poradenství v oblasti hypoték a úvěrů ze stavebního spoření.

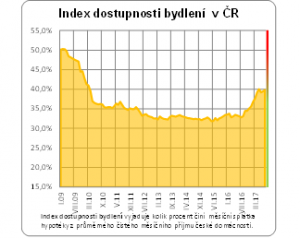

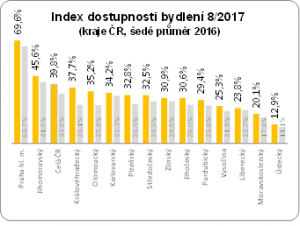

Kombinace růstu vysokých cen nemovitostí a rostoucí ceny úvěrového financování se negativně projevuje v rostoucí váze hypoteční splátky na celkových výdajích českých domácností. Zatímco loni to bylo 33,6 %, letos v srpnu index dostupnosti bydlení už vystoupal na 39,8 %. A zhoršování je patrné i v jednotlivých krajích ČR, nejvíce pak v Královéhradeckém kraji.

Tip: Rozhovor Libora Ostatka o cenách nemovitostí a dostupnosti bydlení můžete zhlédnout na DVTV.cz.

Kolik ročních příjmů stojí byt?

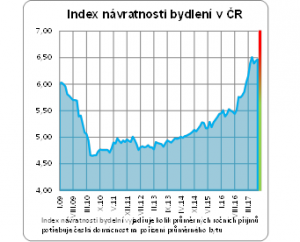

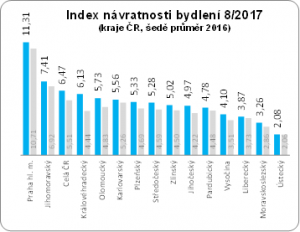

Druhým ukazatelem, kterým monitorujeme dosažitelnost vlastního bydlení v ČR, je index návratnosti bydlení, který je podílem průměrné nabídkové ceny a objemu čistých měsíčních příjmů českých domácností. Index tedy propočítává, jak dlouho by musela průměrná česká domácnost dávat stranou všechny své disponibilní příjmy, aby si mohla pořídit byt, jehož cena odpovídá celorepublikovému průměru (2,60 mil. Kč). V srpnu tento index stoupl na 6,47. Vzhledem k tomu, že index návratnosti bydlení abstrahuje od vývoje úrokových sazeb hypoték, další vývoj bude záviset na pohybu cen nemovitostí.

„Ekonomice se daří, nezaměstnanost klesá, platy státních zaměstnanců se opět zvedají. Proč si tedy nevzít hypotéku a nepořídit si lepší bydlení? Nejen to se podepisuje na současné situaci realitního trhu v České republice. Ceny se nám dostaly na maxima, což ovšem neznamená, že nemohou dále růst. Záleží na ochotě kupujících takto vysoké ceny akceptovat i nadále (někteří bohužel jinou možnost nemají), a na nabídce volných nemovitostí k prodeji. Například v Praze či Brně je aktuálně nedostatek volných bytů v novostavbách. A protože je poptávka mnohem vyšší než nabídka, mohou si developerské společnosti dovolit prodávat za vyšší ceny. Naopak v Olomouci je naplánována v horizontu pěti let výstavba několika tisíc nových bytů. Kupující tak mají možnost vybírat z více projektů. To je jedna z cest, jak by se mohly rostoucí ceny nemovitostí stabilizovat, popřípadě začít klesat. Změna úrokových sazeb hypotečních úvěrů z 1,59 % na 1,99 % významný vliv mít nebude,“ uzavírá Michal Pich z RealityČechy.cz.

Zdroj: GOLEM FINANCE, RealityČechy.cz, Český statistický úřad

Situaci na trhu hypoték pravidelně sledujeme a komentujeme. Čtěte také:

- Jak si vedly hypotéky na začátku roku 2017?

- Je lepší stavební spoření, nebo hypoteční úvěr?

- Jak velkou část příjmů utratí Češi na splátku hypotéky?

- Konec 100% hypoték

Policie vyráží na koledu. Velikonoční dopravně bezpečnostní akce startuje dnes a končí v pondělí

Policie vyráží na koledu. Velikonoční dopravně bezpečnostní akce startuje dnes a končí v pondělí

„Modrý blesk“ a jeho dějiny: Sedmdesátiny Alpine znamenají oslavy automobilového sportu nejen v Československu

„Modrý blesk“ a jeho dějiny: Sedmdesátiny Alpine znamenají oslavy automobilového sportu nejen v Československu

Desítky tisíc důchodců nakonec ke kardiologovi povinně nemusí, i když chybná vyhláška stále platí

Desítky tisíc důchodců nakonec ke kardiologovi povinně nemusí, i když chybná vyhláška stále platí

Test Škoda Octavia 2.0 TDI: Byla by škoda měnit váš názor

Test Škoda Octavia 2.0 TDI: Byla by škoda měnit váš názor

Nafta se po dvou letech prodává opět za méně než 30 korun za litr

Nafta se po dvou letech prodává opět za méně než 30 korun za litr